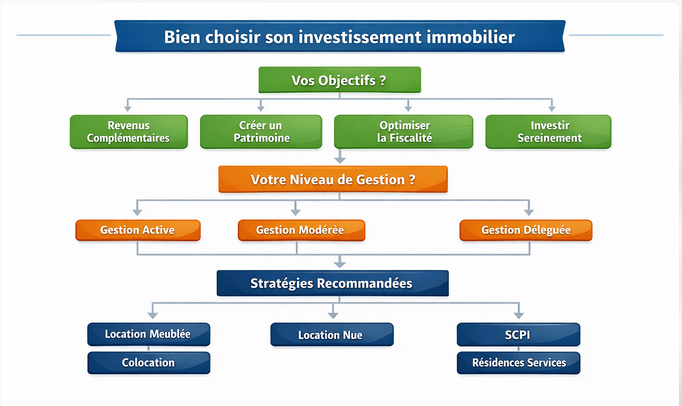

Investir dans la pierre reste un excellent levier pour se constituer un patrimoine, générer des revenus et préparer l'avenir. Mais il n'existe pas un "meilleur investissement immobilier" universel : le bon choix dépend surtout de vos objectifs, de votre horizon, de votre fiscalité et du temps que vous êtes prêt à consacrer à la gestion.

L'objectif de cet article est simple : vous aider à choisir la stratégie la plus adaptée à votre situation, avec une méthode claire et des repères concrets pour comparer les grandes options (locatif, meublé, résidences gérées, SCPI, etc.).

Pourquoi le Placement Immobilier Rentable dépend de votre profil

Un placement, plusieurs objectifs possibles

Avant de comparer des biens ou des supports, commencez par clarifier votre intention. Cherchez-vous d’abord des revenus réguliers pour améliorer votre confort de vie ? Voulez-vous bâtir un capital sur le long terme et préparer une transmission ? Dans ce cas, la recherche de plus-value à long terme est un objectif fréquent pour ceux qui souhaitent valoriser leur patrimoine immobilier. Votre priorité est-elle de réduire votre imposition, ou plutôt de diversifier un patrimoine déjà existant ?

Un même investissement peut cocher plusieurs cases, mais rarement toutes au même niveau : poser un objectif principal permet de trancher plus facilement entre rendement, sécurité, liquidité et effort de gestion.

Votre temps disponible : une contrainte souvent sous-estimée

Deux investissements peuvent afficher des chiffres similaires sur le papier, tout en étant très différents dans la réalité. L'immobilier en direct implique de sélectionner un bien, gérer d'éventuels travaux, trouver des locataires, suivre les loyers, absorber une vacance, traiter une sortie, parfois gérer un impayé.

À l'inverse, des solutions plus "déléguées" existent, comme l'immobilier collectif (SCPI par exemple), qui réduit la charge opérationnelle, mais avec d'autres contraintes (frais, liquidité, valeur des parts). Pour découvrir cette alternative, consultez notre guide complet sur les SCPI.

Le meilleur investissement immobilier, pour beaucoup, n'est pas celui qui rapporte le plus "théoriquement", mais celui qui s'intègre durablement à votre organisation et à votre tolérance aux imprévus.

Les 7 critères pour évaluer un investissement immobilier rentable

1) Rentabilité : raisonnez en net, pas en brut

La rentabilité brute d’un placement immobilier rentable se calcule en divisant les loyers annuels par le prix d'achat du bien, en veillant à intégrer tous les coûts annexes (frais de notaire, travaux éventuels, etc.) dans ce prix d'achat. Cet indicateur est utile pour comparer rapidement des biens, mais il ne reflète pas le résultat final. Pour approcher une rentabilité réaliste, il faut raisonner en net en intégrant les frais de notaire, les frais de crédit, l’assurance emprunteur, les charges de copropriété, la taxe foncière, l’assurance propriétaire, l’entretien, les travaux, la vacance locative et la fiscalité.

Un bon réflexe consiste à construire trois scénarios (optimiste, réaliste, prudent). Si le scénario prudent ne tient pas, ce n’est pas un “meilleur investissement”, c’est un investissement fragile.

2) Demande locative : l'emplacement ne se négocie pas

La demande locative est le cœur du sujet : un bien rentable dans un marché mou peut devenir une source de stress et de dépenses. On recherche généralement des zones dynamiques, proches des transports, des bassins d’emploi, des campus ou des pôles de services. Cibler une capitale régionale comme Lyon ou Toulouse, reconnue pour son dynamisme économique et universitaire, permet de bénéficier d’une demande locative structurellement forte.

Au-delà de la ville, la place exacte du bien dans la ville – que ce soit le quartier ou la rue – influence fortement la rentabilité. L’accessibilité, la qualité du quartier, la proximité des commodités et la cohérence du loyer par rapport au marché local déterminent la facilité de mise en location et la stabilité des revenus.

3) Risque de vacance et rotation des locataires

La vacance locative et la rotation des occupants peuvent faire basculer la rentabilité. Une petite surface peut afficher un rendement brut plus élevé, mais entraîner plus de turnover, donc plus de périodes sans loyer, plus de remise en état, plus de frais de relocation.

À l'inverse, un logement familial peut être moins "rentable" en apparence, mais plus stable dans le temps. Le meilleur investissement immobilier est souvent celui qui équilibre rendement et stabilité, pas celui qui maximise un pourcentage isolé.

4) Performance énergétique (DPE) : un critère devenu incontournable

La performance énergétique est devenue un critère déterminant, à la fois pour la location, la valeur du bien et le coût futur des travaux. La réglementation s'est durcie avec un calendrier d'interdictions progressives de mise en location pour les logements les plus énergivores, et certaines règles limitent la hausse de loyer sur les passoires énergétiques.

Concrètement, cela signifie qu'un achat "pas cher" avec un DPE très dégradé peut imposer des travaux rapides, coûteux, parfois techniquement complexes (copropriété, contraintes architecturales), et impacter la rentabilité nette. Intégrer le DPE dès l'analyse est indispensable. Ce n'est plus un détail, c'est un paramètre de risque.

5) Financement et effet de levier : accélérer sans se fragiliser

L’un des grands intérêts de l’immobilier, c’est la capacité à utiliser le crédit pour accélérer la constitution de patrimoine. L’effet de levier peut transformer une stratégie patrimoniale : une partie du capital se construit grâce aux loyers et au temps. Lors de la recherche d’un financement, il est essentiel de comparer les taux d'intérêt proposés par les différentes banques, car obtenir un taux d'intérêt avantageux améliore significativement la rentabilité globale de l’opération. Pour approfondir ce mécanisme, consultez notre article sur l’investissement SCPI à crédit.

Mais l’effet de levier doit rester maîtrisé. Un financement trop tendu, avec un effort d’épargne élevé, devient vulnérable au moindre imprévu (vacance, travaux, hausse de charges, changement de situation). Le meilleur investissement immobilier, c’est celui qui reste confortable même quand tout ne se déroule pas parfaitement.

6) Fiscalité : un bon investissement ne se résume pas à "payer moins d'impôts"

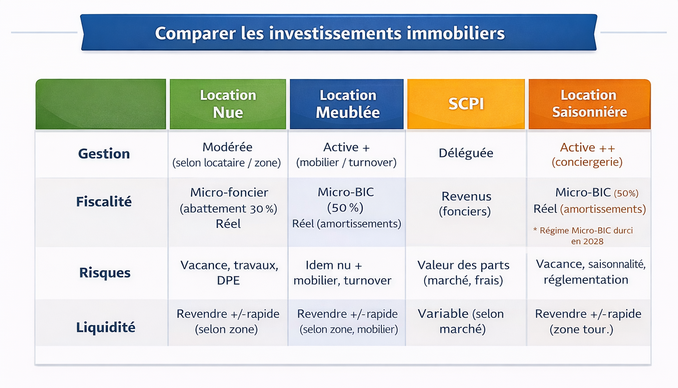

La fiscalité influence fortement la rentabilité nette, et elle varie selon le mode de location et le régime choisi. En location nue, on parle de revenus fonciers avec des options comme le micro-foncier ou le régime réel, qui peut permettre de déduire certaines charges et, dans certaines situations, de créer du déficit foncier. En location meublée, la fiscalité relève des BIC avec, selon les cas, un micro-BIC ou un régime réel pouvant intégrer des amortissements.

À cela s'ajoutent des règles spécifiques pour la location meublée touristique, dont les conditions ont été durcies récemment. Plutôt que de chercher "le meilleur régime", l'idée est de choisir une stratégie cohérente avec votre tranche marginale d'imposition, votre horizon et votre capacité à gérer la comptabilité. Pour en savoir plus sur l'optimisation fiscale, découvrez notre article sur la fiscalité des SCPI.

7) Liquidité : pourrez-vous revendre facilement ?

La liquidité est souvent négligée au départ, alors qu'elle conditionne votre capacité à arbitrer. Un studio bien placé se revend généralement plus facilement qu'un bien atypique ou situé dans une zone à faible demande. Les investissements indirects (parts de SCPI par exemple) obéissent aussi à une logique de liquidité propre, parfois variable selon les conditions de marché.

Plus votre horizon est court, plus ce critère devient important. Le meilleur investissement immobilier, pour vous, est celui que vous pouvez conserver sereinement… mais aussi revendre sans subir une contrainte excessive si votre situation change.

Sélection du type de bien : adapter le support à votre stratégie

Le choix du type de bien immobilier est une étape déterminante dans la réussite de votre placement. Chaque investisseur doit adapter sa stratégie en fonction de ses objectifs, de sa capacité financière, de sa tolérance au risque et de la réalité du marché immobilier local. Il ne s’agit pas seulement de choisir entre appartement ou maison, mais d’analyser en profondeur le potentiel de chaque type de bien : bureaux, commerces, résidences services, parkings, ou encore parts de SCPI.

Pour maximiser le rendement locatif et la rentabilité nette, il est essentiel de prendre en compte la demande locative, le taux de vacance, le niveau des loyers, les charges, la fiscalité (impôts, taxe foncière), les frais de notaire, ainsi que les coûts annexes comme l’entretien ou la gestion. Par exemple, un appartement en centre-ville de Saint-Étienne, Nancy, Angers ou Dijon peut offrir un excellent taux de rentabilité grâce à des prix d’achat attractifs et une forte demande, notamment auprès des étudiants ou jeunes actifs. À l’inverse, un bien mal situé ou dans une ville en perte de vitesse peut afficher un rendement brut séduisant sur le papier, mais se révéler risqué en cas de vacance prolongée ou de baisse des loyers.

La localisation reste un facteur clé : privilégier un code postal dynamique, proche des transports en commun, des bassins d’emploi ou des pôles universitaires, augmente vos chances de louer rapidement et de sécuriser vos revenus. Les villes où la demande locative est structurellement forte offrent souvent un meilleur équilibre entre rendement et sécurité, même si le prix d’achat y est parfois plus élevé. À l’inverse, viser uniquement le rendement brut le plus élevé peut exposer à des risques de vacance ou de dépréciation du bien.

Le type de bien doit aussi être cohérent avec votre plan d’investissement : un parking ou un petit studio peut convenir pour un premier placement immobilier à faible ticket d’entrée, tandis qu’un immeuble de bureaux ou une résidence services (étudiante, senior, EHPAD) s’adresse à des investisseurs plus aguerris, capables d’analyser la solidité du gestionnaire et la pérennité du marché. Les dispositifs fiscaux comme la loi Malraux ou l’investissement en SCPI peuvent également répondre à des objectifs spécifiques de défiscalisation ou de diversification.

Enfin, n’oubliez pas d’intégrer les conséquences d’une éventuelle crise, l’évolution des taux d’intérêt, la fiscalité locale, et la liquidité à la revente. Un bien bien choisi, dans une ville à potentiel, avec un rendement net cohérent et une gestion adaptée à votre profil, constitue la meilleure sécurité pour votre patrimoine et votre sérénité.

En résumé, la sélection du type de bien immobilier doit s’appuyer sur une analyse rigoureuse des opportunités, des risques et du potentiel de chaque secteur, en tenant compte de votre situation personnelle, de vos objectifs et des indicateurs du marché. C’est cette démarche sur-mesure qui vous permettra de bâtir un placement immobilier solide, rentable et adapté à votre profil d’investisseur.

Comparatif des 7 types d'investissement immobilier

Voici un aperçu des top types d’investissement immobilier rentable, classés selon différents profils d’investisseurs et objectifs financiers. Ce comparatif vous aidera à identifier les solutions les plus adaptées à votre stratégie patrimoniale.

1) L'immobilier locatif classique (location nue)

Pour qui ? La location nue est souvent pertinente pour les investisseurs qui cherchent à construire un patrimoine durable, avec une stratégie relativement lisible, et qui acceptent une gestion modérée (en direct ou via agence). Elle peut aussi convenir à ceux qui souhaitent conserver un bien longtemps, avec une logique patrimoniale et une valorisation progressive.

Atouts : Le locatif classique offre un cadre relativement simple, un bien tangible, et des possibilités d'optimisation via des travaux et le régime réel selon les cas. L'investisseur garde un contrôle important sur le choix du bien, les travaux, la stratégie locative, et l'arbitrage à la revente.

Points de vigilance : La fiscalité des revenus fonciers peut être pénalisante pour les contribuables fortement imposés. Il faut aussi bien gérer les risques opérationnels : vacance, impayés, entretien, et désormais la question du DPE et des éventuelles rénovations.

Neuf ou ancien ? Le neuf peut limiter les travaux et apporter un confort (normes, performance), mais il est souvent plus cher, ce qui peut peser sur la rentabilité. L'ancien peut offrir des opportunités de création de valeur via rénovation, mais exige une analyse plus fine du budget travaux réaliste, de la qualité de la copropriété, des risques techniques, de la performance énergétique et des coûts de remise à niveau. La bonne réponse dépend rarement d'un principe ("toujours ancien" ou "toujours neuf"), elle dépend d'un calcul net et d'un scénario prudent.

2) La location meublée (LMNP / meublé longue durée)

Pour qui ? La location meublée peut convenir aux investisseurs qui visent un rendement supérieur au nu, notamment dans les zones à forte demande (étudiants, jeunes actifs, mobilité professionnelle). Elle est adaptée aux profils prêts à assumer plus de gestion ou à la déléguer, et qui souhaitent travailler la rentabilité nette via un régime fiscal cohérent.

Atouts : Le meublé permet souvent de pratiquer des loyers plus élevés qu'en nu, et sa fiscalité peut être plus favorable dans certains cas selon le régime retenu (micro ou réel). C'est une stratégie fréquemment utilisée pour optimiser le couple rendement/impôt, à condition de rester rigoureux sur l'analyse du marché et des coûts.

Points de vigilance : Le meublé implique des charges spécifiques : mobilier, usure plus rapide, remise en état, turnover parfois plus élevé. Il faut également distinguer meublé longue durée et meublé touristique, car les règles, la fiscalité et les contraintes locales ne sont pas les mêmes, et plusieurs évolutions récentes ont réduit l'intérêt du micro-BIC pour certains usages. Le meilleur investissement immobilier en meublé est donc celui qui s'appuie sur une demande structurelle, pas sur une hypothèse de remplissage trop optimiste.

3) La colocation : rendement élevé, gestion active

Pour qui ? La colocation est souvent pertinente dans les villes étudiantes et les zones tendues où la demande est durable. Elle peut convenir à des investisseurs capables d'absorber une gestion plus active, ou qui s'appuient sur un gestionnaire compétent.

Atouts : Le rendement peut être supérieur grâce à l'addition des loyers par chambre, et le risque est parfois mieux réparti car le départ d'un colocataire ne signifie pas forcément une vacance totale. Cela peut rendre l'investissement plus résilient si la demande est solide.

Points de vigilance : La rotation est souvent plus élevée, l'entretien peut être plus important et la gestion des charges est plus complexe. Il faut aussi vérifier la conformité (décence, surfaces, règles locales) et anticiper une stratégie de relocation efficace. La colocation peut être "le meilleur investissement immobilier" pour un profil gestionnaire, mais devenir lourde pour un investisseur qui cherche la tranquillité.

4) La location saisonnière : potentiellement rentable, mais très réglementée

Pour qui ? La location saisonnière convient surtout aux investisseurs très impliqués (ou disposant d'une conciergerie), dans des zones touristiques où la saisonnalité est favorable et prévisible, et où la réglementation locale n'est pas dissuasive.

Atouts : Le revenu brut peut être très attractif en haute saison, surtout dans les emplacements premium. Pour certains marchés, cela peut surclasser la location longue durée.

Points de vigilance : La réglementation locale, la concurrence, la saisonnalité et la gestion quotidienne (ménage, check-in, avis, maintenance) font de la location saisonnière une activité plus proche de l'exploitation que de l'investissement passif. De plus, des évolutions récentes ont rendu la fiscalité moins favorable dans plusieurs cas. Le meilleur investissement immobilier n'est pas celui qui maximise un chiffre mensuel, mais celui qui reste robuste au long cours, même si les règles changent.

5) Les résidences services (étudiantes, seniors, EHPAD) : gestion déléguée mais dépendante du gestionnaire

Pour qui ? Les résidences services peuvent convenir à ceux qui cherchent une gestion déléguée via un bail commercial, avec une visibilité relative sur les loyers, et qui acceptent une dépendance à un gestionnaire et à un segment de marché spécifique.

Atouts : L'intérêt principal réside dans la délégation : moins de gestion locative au quotidien, et parfois une lecture plus simple des flux, selon le montage. Certains acteurs évoquent des rendements "moyens" par typologie, mais ils varient selon l'emplacement, la qualité du bail et la solidité du gestionnaire.

Points de vigilance : Tout repose sur la qualité du gestionnaire, la solidité économique de la résidence et les clauses du bail. La revente peut être moins liquide qu'un logement classique. Ici, le meilleur investissement immobilier est celui où la sécurité du montage prime sur l'attrait d'un pourcentage annoncé.

6) Les SCPI (pierre-papier) : l'immobilier sans gestion locative

Pour qui ? Les SCPI s'adressent aux investisseurs qui veulent s'exposer à l'immobilier en limitant la gestion, tout en diversifiant (immeubles, locataires, secteurs, zones). C'est souvent une option pertinente pour rechercher des revenus potentiels sans s'occuper des contraintes locatives, ou pour compléter une stratégie déjà existante. Pour une analyse complète, consultez notre article Investir dans une SCPI : fonctionnement, avantages et risques.

Atouts : Les SCPI offrent une mutualisation importante et un ticket d'entrée souvent accessible. Elles peuvent s'intégrer à différents montages (au comptant, à crédit, parfois via assurance-vie selon les contrats) et permettent de déléguer la gestion à une société spécialisée. Pour découvrir comment combiner SCPI et assurance-vie, consultez notre guide sur l'optimisation fiscale des SCPI en assurance-vie.

Rendement : repères utiles : Le rendement varie selon les SCPI et les années. À titre de repère, l'ASPIM indique un taux de distribution moyen de 4,72 % en 2024, ce qui donne un ordre de grandeur, sans préjuger de l'avenir ni des performances individuelles.

Points de vigilance : Comme tout investissement, il existe un risque de perte en capital. La valeur des parts peut évoluer, la liquidité dépend des conditions de marché, et les frais sont un élément central à intégrer. Le meilleur investissement immobilier via SCPI est celui qui est sélectionné avec méthode, cohérent avec l'horizon, et correctement intégré dans votre allocation globale.

7) Le crowdfunding immobilier : rendement potentiel élevé, risque projet

Pour qui ? Le crowdfunding immobilier peut convenir à des investisseurs capables d'assumer un risque "projet" (promotion, délais, aléas techniques) et qui souhaitent diversifier sur des horizons plus courts que l'immobilier en direct. C'est une option d'appoint plutôt qu'une stratégie unique.

Points de vigilance : Le risque de retard, de restructuration ou de perte en capital existe. La sélection de la plateforme, la lecture des opérations et la diversification sont cruciales. Ici encore, le meilleur investissement immobilier n'est pas celui qui promet le plus, mais celui dont le risque est compris, maîtrisé et réparti.

Comment choisir le meilleur investissement immobilier : méthode en 6 étapes

Étape 1 : Clarifiez votre objectif principal

Choisissez un objectif principal, celui qui guidera vos arbitrages : des revenus immédiats, la constitution d'un patrimoine, l'optimisation fiscale, la diversification, ou la tranquillité. Plus votre objectif est clair, plus la stratégie devient évidente. Si vous cherchez du "semi-passif", vous éliminez naturellement certaines options très chronophages. Si vous cherchez à maximiser le rendement, vous acceptez souvent plus de gestion et plus d'aléas.

Étape 2 : Fixez votre horizon d'investissement

L'immobilier supporte mal les horizons trop courts, en raison des frais d'entrée et des imprévus. Un horizon de moyen/long terme permet d'absorber des cycles de marché, de lisser la vacance, et de rendre le financement plus cohérent. Définir l'horizon vous aide aussi à choisir le bon support (direct vs indirect) et à mesurer la pertinence de certains coûts.

Étape 3 : Mesurez votre capacité de financement

Définissez votre effort d'épargne maximal, en restant prudent. L'objectif n'est pas de "faire passer" un dossier, mais de construire un montage durable. Intégrez une marge de sécurité : deux mois de vacance, une hausse de charges, un entretien non prévu, une période de transition professionnelle. Si le projet devient inconfortable dans un scénario réaliste, il faut ajuster le budget, la zone, la typologie ou la stratégie.

Étape 4 : Choisissez votre niveau de gestion acceptable

C'est une décision structurante. La gestion active correspond au meublé, à la colocation ou au saisonnier. La gestion modérée correspond à la location nue, éventuellement avec une agence. La gestion déléguée correspond aux SCPI ou aux résidences services, selon votre tolérance au risque et votre besoin de simplicité. Très souvent, le meilleur investissement immobilier est celui qui correspond à votre réalité quotidienne, pas à un idéal.

Étape 5 : Calculez la rentabilité nette réaliste

Reprenez le loyer annuel, retranchez charges, taxe foncière, assurance, entretien, vacance locative (par exemple l'équivalent d'un mois par an), frais de gestion et coût du crédit. Ensuite, estimez la fiscalité selon votre régime (foncier ou BIC). Répétez l'exercice avec un scénario prudent. Ce calcul doit être fait avant l'achat, pas après. Si possible, comparez plusieurs options avec la même méthode, pour éviter de vous laisser séduire par un chiffre brut flatteur.

Étape 6 : Vérifiez les 3 risques critiques

Premier risque : le marché locatif (demande réelle, niveau de loyer atteignable, concurrence). Deuxième risque : l'état du bien et l'énergie (DPE, travaux probables, contraintes copropriété). Troisième risque : la liquidité (revendre sans y laisser trop de temps et de valeur). Si ces trois points sont robustes, vous avez une base solide.

Financer son investissement immobilier : l'effet de levier maîtrisé

Le crédit immobilier peut accélérer fortement la construction patrimoniale, mais il doit rester au service de votre stabilité. Un bon montage n'est pas seulement un montage accepté par la banque, c'est un montage qui continue de fonctionner si vos hypothèses sont bousculées.

Visez un projet qui reste viable avec une vacance, une dépense imprévue, ou une variation de charges. Une stratégie prudente protège votre patrimoine… et votre sérénité.

Pour les investisseurs qui souhaitent bénéficier de l'effet de levier sans les contraintes de la gestion locative, l'achat de SCPI à crédit constitue une alternative intéressante. Découvrez notre guide complet sur l'investissement SCPI à crédit.

FAQ : Vos questions sur le meilleur investissement immobilier

Quel est le meilleur investissement immobilier en 2026 ?

C'est celui qui correspond à vos objectifs et à votre contrainte de gestion. Un investisseur qui veut un investissement simple et peu chronophage ne fera pas les mêmes choix qu'un investisseur prêt à gérer une colocation ou un meublé. Le "meilleur" se mesure en rentabilité nette, en stabilité et en adéquation avec votre mode de vie.

SCPI ou immobilier locatif : que choisir ?

Le locatif direct offre plus de contrôle (choix du bien, travaux, arbitrages), mais demande plus de temps et d'implication. Les SCPI permettent de mutualiser et de déléguer la gestion, mais exposent à d'autres éléments comme l'évolution de la valeur des parts, les frais et une liquidité qui dépend des conditions de marché. Le bon choix dépend surtout de votre horizon et de votre appétence à gérer. Pour approfondir cette question, consultez notre comparatif assurance-vie ou SCPI.

Neuf ou ancien : qu'est-ce qui est le plus rentable ?

Le neuf limite souvent les travaux et répond mieux aux normes, mais le prix peut réduire la rentabilité. L'ancien peut offrir des opportunités via la rénovation et une meilleure création de valeur, mais impose une analyse technique et énergétique plus exigeante. Dans tous les cas, la décision doit reposer sur un calcul net et un scénario prudent.

Comment calculer rapidement la rentabilité nette d'un bien ?

Partez des loyers annuels, puis retirez charges, taxe foncière, assurance, entretien, vacance locative (par exemple l'équivalent d'un mois par an), frais de gestion et coût du crédit. Ensuite, estimez la fiscalité selon votre régime (foncier ou BIC). La rentabilité nette est moins attrayante que la brute, mais c'est elle qui décide de la qualité réelle du projet.

Comment revendre ses parts de SCPI ?

La revente dépend du type de SCPI et des conditions de marché. Certaines sont plus fluides que d'autres, et la liquidité peut varier. C'est un point à intégrer dès le départ : les SCPI s'envisagent généralement avec un horizon long terme, et la stratégie de sortie fait partie du choix initial.

Quel rendement attendre d'un investissement immobilier locatif ?

Le rendement varie fortement selon le type de bien, l'emplacement et le mode de location. En location nue classique, comptez généralement entre 3 % et 5 % net selon les villes. Le meublé ou la colocation peuvent atteindre 5 % à 8 % brut dans les zones tendues, mais avec plus de gestion. Les SCPI affichaient un taux de distribution moyen de 4,72 % en 2024 selon l'ASPIM.

Faut-il investir en direct ou via une société (SCI) ?

L'investissement en direct est plus simple pour un premier achat. La SCI (à l'IR ou à l'IS) devient pertinente pour des stratégies patrimoniales plus élaborées : transmission, association entre investisseurs, ou optimisation fiscale spécifique. Le choix dépend de votre situation familiale, de votre TMI et de vos objectifs à long terme. Un conseiller en gestion de patrimoine peut vous aider à trancher.

Peut-on combiner plusieurs types d'investissement immobilier ?

Oui, et c’est même souvent recommandé pour diversifier les risques. Par exemple, un bien locatif en direct pour le contrôle et la création de valeur, combiné à des parts de SCPI pour la diversification et la simplicité. Cette approche permet d’équilibrer rendement, gestion et liquidité selon vos priorités.

Chacun de ces types d’investissement immobilier présente des avantages et des inconvénients spécifiques ; il est donc essentiel de les analyser en fonction de vos objectifs et de votre situation personnelle.

Conclusion

Le meilleur investissement immobilier n'est pas celui qui promet le rendement le plus élevé. C'est celui qui reste rentable en net, supportable au quotidien, cohérent avec votre horizon, et solide face aux risques (vacance, travaux, DPE, fiscalité).

En suivant une méthode structurée (objectifs, horizon, financement, niveau de gestion, rentabilité nette et analyse des risques), vous pouvez sélectionner une stratégie vraiment adaptée à votre situation. Et si vous souhaitez aller plus loin, la construction d'une stratégie patrimoniale globale (immobilier direct, immobilier délégué, diversification financière) permet souvent d'obtenir un meilleur équilibre entre performance, risques et sérénité.

Vous souhaitez définir la stratégie d'investissement immobilier adaptée à votre profil ? Contactez nos experts pour un audit patrimonial personnalisé.