L'assurance-vie est depuis des décennies le placement préféré des Français. Si la majorité des épargnants y souscrivent pour se constituer une épargne de précaution ou préparer leur retraite, c'est bien souvent au moment de la transmission que cet outil révèle sa véritable puissance. Pourtant, un grand flou persiste : beaucoup pensent à tort que l'assurance-vie est totalement exonérée d'impôts ou qu'elle permet de s'affranchir de toutes les règles légales.

La réalité est plus subtile. Le duo assurance-vie et succession fonctionne selon des mécanismes juridiques et fiscaux propres, totalement distincts de l'héritage classique. Comprendre ces règles est indispensable pour protéger votre conjoint, avantager vos enfants ou transmettre un capital à un proche sans que la fiscalité ne vienne en amputer une grande partie.

Pour bien maîtriser les bases de ce placement avant d'aborder la transmission, nous vous recommandons de consulter notre guide complet sur le fonctionnement de l'assurance-vie.

Dans ce guide complet, nous allons décrypter ensemble les règles essentielles pour maîtriser votre transmission, étape par étape.

Transmission assurance vie et succession : comment ça fonctionne juridiquement ?

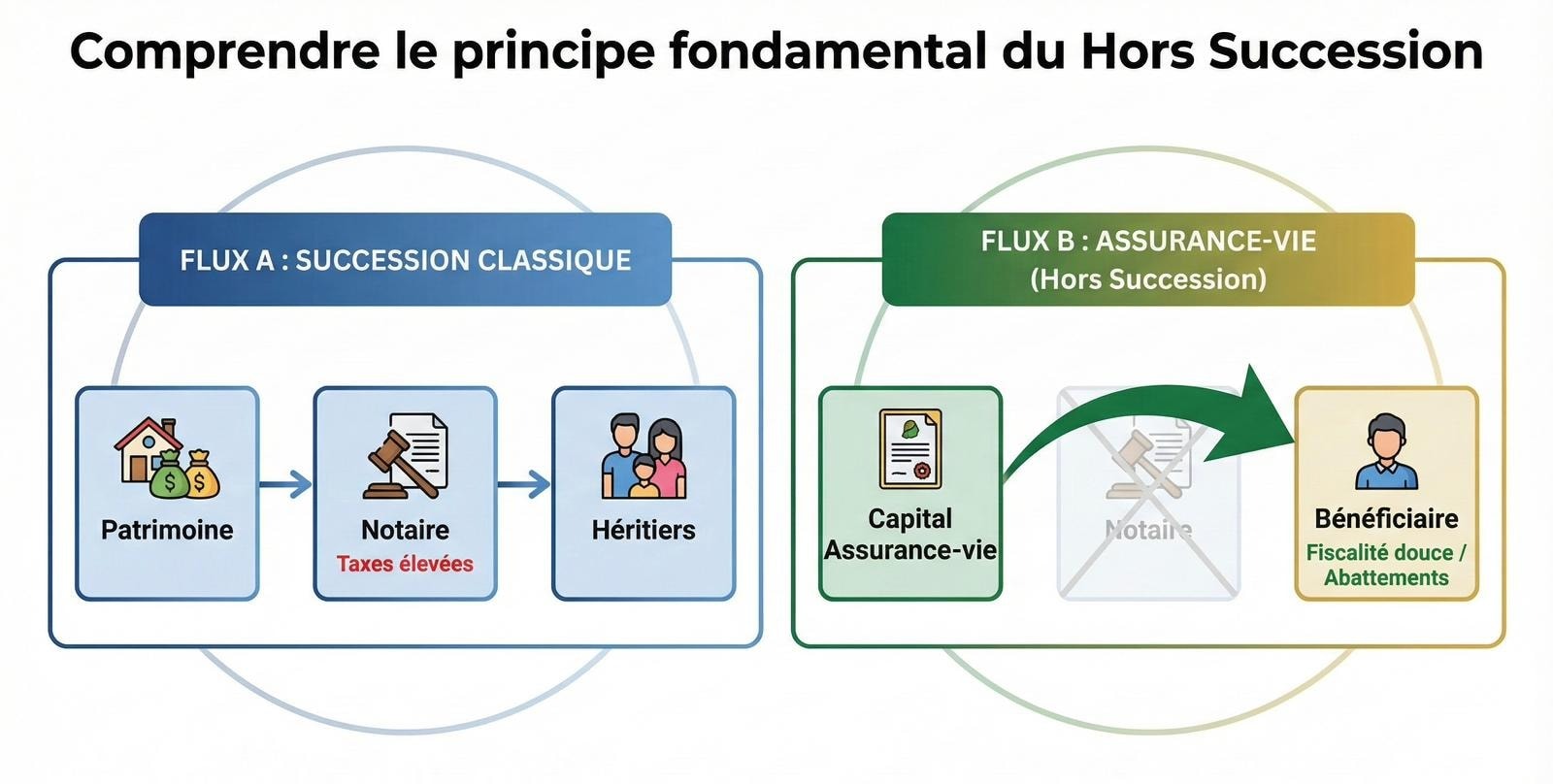

Pour bien saisir l’intérêt de ce placement dans une stratégie de transmission, il faut d’abord comprendre sa nature juridique. L’assurance-vie n’est pas un actif comme les autres : elle bénéficie d’un statut d’autonomie totale par rapport à votre succession civile. Contrairement au droit commun de la succession, l'assurance-vie bénéficie d'un régime spécifique qui lui permet d'échapper aux règles successorales classiques.

Le contrat d'assurance vie permet ainsi de transmettre un capital hors succession, avec une fiscalité avantageuse et une grande liberté dans la désignation des bénéficiaires.

L'autonomie juridique du contrat (Article L132-12)

En France, lors d'un décès, l'ensemble du patrimoine (comptes bancaires, immobilier, véhicules) forme ce qu'on appelle "l'actif successoral". Ce patrimoine est recensé par le notaire et partagé entre les héritiers selon les règles strictes du Code civil.

L'assurance-vie, elle, fait exception. Elle évolue dans un cadre parallèle. L'article L132-12 du Code des assurances pose un principe fondateur : le capital versé au bénéficiaire désigné ne fait pas partie de la succession de l'assuré. C'est un peu comme si cet argent empruntait un "tunnel" pour aller directement de la compagnie d'assurance à la poche du bénéficiaire, sans passer par la case notaire pour le partage.

Pour vérifier ce point fondamental, vous pouvez consulter le texte officiel ici : Article L132-12 du Code des assurances sur Légifrance.

La liberté de désigner ses bénéficiaires

Cette autonomie juridique vous offre une liberté que vous ne retrouvez nulle part ailleurs. Dans une succession classique, la loi protège les “héritiers réservataires” (vos enfants) et vous empêche de disposer librement de la totalité de vos biens.

Avec l’assurance-vie, puisque le capital est “hors succession”, vous avez la main libre pour désigner la personne de votre choix via la clause bénéficiaire. Vous pouvez ainsi transmettre un capital important à un partenaire de PACS, un concubin, un ami proche ou même une association, sans être bloqué par les verrous habituels de la réserve héréditaire, tant que cela reste mesuré.

Pour désigner les bénéficiaires d'un contrat d'assurance vie, il est essentiel de rédiger précisément la clause bénéficiaire. Vous pouvez choisir une personne physique (proche, héritier, ami) ou une personne morale (association, fondation, entreprise). Il est recommandé de formaliser cette désignation, par exemple devant un officier public, afin d'éviter toute contestation et de pouvoir la modifier ultérieurement si besoin.

Bien définir le bénéficiaire d'un contrat permet d'optimiser la transmission du capital et la fiscalité applicable. Il est également possible de prévoir des bénéficiaires de second rang (par exemple, "à défaut, mes enfants"), pour garantir la transmission du capital si le bénéficiaire principal décède avant l'assuré.

Fiscalité de l'assurance-vie au décès : avant et après 70 ans

C’est souvent ici que les interrogations sont les plus nombreuses. La fiscalité de l’assurance-vie au décès n’est pas unique : elle dépend de l’âge que vous aviez au moment où vous avez versé l’argent sur le contrat. Elle dépend également des conditions du contrat et de la date à laquelle les contrats ont été souscrits. L’administration fiscale distingue deux compartiments bien distincts, avec la date du 70ème anniversaire comme charnière. Par ailleurs, les contrats souscrits avant certaines dates bénéficient de régimes fiscaux particuliers.

Tableau comparatif : fiscalité avant et après 70 ans

Versements avant 70 ans : l'abattement de 152 500 €

C'est le régime fiscal qui a fait le succès de l'assurance-vie en matière de transmission. Il s'applique à toutes les primes versées avant votre 70ème anniversaire. La règle est simple et particulièrement généreuse : chaque bénéficiaire que vous désignez a droit à un abattement personnel de 152 500 €.

Cela signifie que si vous avez deux enfants, vous pouvez leur transmettre 305 000 € (152 500 € × 2) sans qu'ils n'aient aucun impôt à payer. Cet abattement s'applique sur le capital et les intérêts.

Si le montant transmis dépasse cet abattement, la fiscalité reste très douce comparée aux droits de succession classiques. L'excédent est taxé à un taux forfaitaire de 20 % (jusqu'à 700 000 € de part taxable), là où un tiers non-parent serait taxé à 60 % dans une succession ordinaire. C'est un levier d'optimisation fiscale massif, notamment pour les personnes souhaitant transmettre à des proches hors du cercle familial direct.

Versements après 70 ans : l'exonération totale des gains

Passé 70 ans, le législateur a souhaité limiter les abus pour éviter que des épargnants ne transforment tout leur patrimoine en assurance-vie au dernier moment. La fiscalité s’applique alors spécifiquement aux primes versées après 70 ans, qui bénéficient d’un abattement global de 30 500 € à partager entre tous les bénéficiaires, quel que soit leur lien de parenté. L’abattement se réduit alors à 30 500 €, et attention, il est global (à partager entre tous les bénéficiaires) et ne s’applique qu’aux sommes versées.

Cependant, ce régime cache un atout précieux souvent méconnu : l’exonération totale des plus-values. Concrètement, seuls les versements (le capital apporté) sont soumis aux droits de succession après l’abattement. En revanche, tous les intérêts et gains générés par ce capital sont totalement exonérés d’impôt, quel que soit leur montant.

C’est une stratégie très efficace pour faire fructifier un capital tardivement : les gains échapperont totalement à l’impôt successoral. Par exemple, si vous versez 100 000 € après 70 ans et que votre contrat vaut 150 000 € au décès, seuls les 100 000 € de versements seront pris en compte pour le calcul des droits (moins l’abattement de 30 500 €). Les 50 000 € de gains sont totalement exonérés.

Le cas particulier des "vieux contrats" (avant 1998)

Il est important de mentionner une “niche” historique. Si vous avez la chance de détenir des contrats ouverts avant le 20 novembre 1991, les versements effectués avant le 13 octobre 1998 bénéficient d’une exonération totale et illimitée de droits de succession. Si vous possédez ce type de contrat, il est crucial de ne pas le clôturer sans avis d’expert, car c’est un trésor fiscal impossible à reproduire aujourd’hui.

Comparativement à d'autres produits d'épargne, l'assurance vie se distingue par ses avantages fiscaux spécifiques en matière de transmission, offrant souvent une fiscalité plus avantageuse que la plupart des autres solutions d'épargne pour transmettre un patrimoine.

Les prélèvements sociaux au décès : la fiscalité "invisible"

Il arrive souvent que les bénéficiaires soient surpris de recevoir un montant légèrement inférieur à ce qui figurait sur le dernier relevé annuel du défunt. La raison est simple : les prélèvements sociaux.

Même si l’assurance-vie permet souvent d’éviter les droits de succession (grâce aux abattements vus plus haut), elle n’est pas exonérée de CSG-CRDS. Au décès de l’assuré, l’administration fiscale réclame son dû sur les gains du contrat.

Les prélèvements sociaux, au taux actuel de 17,2 %, s’appliquent sur la part des intérêts et plus-values accumulés sur le contrat qui n’ont pas encore été taxés du vivant du souscripteur. L’assureur prélève cette somme directement à la source avant de verser le capital net aux bénéficiaires. C’est une “dette fiscale” du défunt qui est réglée avant la transmission. À ces prélèvements sociaux peuvent s’ajouter d’autres frais éventuels lors de la transmission du capital, notamment selon l’âge du souscripteur au moment des versements et le type de contrat, ce qui impacte la fiscalité globale de la succession transmission assurance vie.

À noter : sur les contrats en unités de compte, les prélèvements sociaux ne sont prélevés qu’au dénouement du contrat (décès ou rachat), ce qui permet aux gains de capitaliser plus longtemps. C’est l’un des avantages de diversifier son contrat avec des supports dynamiques, comme nous l’expliquons dans notre article sur comment choisir entre assurance-vie et SCPI.

Clause bénéficiaire assurance-vie : rédaction et pièges à éviter

Si la fiscalité est une affaire de barèmes automatiques, la désignation des héritiers est une affaire de stratégie personnelle. C’est via la rédaction de la clause bénéficiaire que vous décidez qui recevra les fonds. Une clause mal rédigée peut anéantir tous vos efforts d’optimisation. Il est donc recommandé de consulter un assureur pour la rédaction de la clause bénéficiaire afin d’éviter toute erreur.

Les dangers de la clause standard

La très grande majorité des contrats prévoient une clause standard par défaut : "Mon conjoint, à défaut mes enfants...". Si elle est pratique, elle n'est pas toujours adaptée.

Par exemple, en cas de divorce en cours non finalisé au moment du décès, votre "conjoint" (au sens légal) pourrait hériter, même si ce n'est plus votre volonté. De même, si votre conjoint est déjà à l'abri du besoin, lui transmettre le capital ne fait qu'alourdir sa propre fiscalité future lorsqu'il devra à son tour transmettre aux enfants.

La mention indispensable "Vivants ou représentés"

C'est sans doute le point le plus critique à vérifier. En droit civil, la "représentation" est automatique : si votre fils décède avant vous, ses propres enfants (vos petits-enfants) récupèrent sa part d'héritage. En assurance-vie, ce n'est pas automatique.

Si vous écrivez simplement "Mes enfants" et que l'un d'eux décède, sa part sera partagée entre ses frères et sœurs survivants, et vos petits-enfants seront déshérités de cette somme.

Il est impératif d'utiliser la formule juridique complète : "Mes enfants, nés ou à naître, vivants ou représentés, à parts égales entre eux...". Cette précision garantit que le capital restera bien dans la lignée familiale.

Le démembrement de clause bénéficiaire (option avancée)

Pour les patrimoines plus conséquents, il est possible de scinder la clause bénéficiaire en deux. On donne l'usufruit (le droit d'utiliser l'argent et d'en tirer des revenus) au conjoint survivant, et la nue-propriété aux enfants.

Cette technique permet de :

- Protéger le conjoint qui garde la jouissance des fonds sa vie durant

- Réduire considérablement la facture fiscale des enfants au moment du second décès

- Optimiser la transmission sur deux générations

C'est une architecture sophistiquée qu'il convient de mettre en place avec des conseillers spécialisés. Prenez rendez-vous avec nos experts pour étudier cette option.

Assurance-vie et conjoint : exonération TEPA et réponse CIOT

La situation de votre couple influence directement le traitement de l'assurance-vie en matière de succession. Il existe des protections puissantes qu'il faut connaître.

L'exonération totale du conjoint (Loi TEPA 2007)

Depuis la loi TEPA de 2007, une règle simple prévaut : le conjoint marié et le partenaire de PACS sont totalement exonérés de droits de succession. Cette exonération s'applique également à l'assurance-vie.

Si vous désignez votre époux(se) comme bénéficiaire, il recevra 100 % du capital sans payer un centime d'impôt, peu importe le montant et peu importe que les versements aient eu lieu avant ou après 70 ans. L'assurance-vie sert ici avant tout à lui transmettre des liquidités disponibles rapidement, hors blocage notarial.

Attention : cette exonération ne concerne pas les concubins. Pour un couple non marié et non pacsé, l'assurance-vie reste le seul moyen efficace de transmettre un capital au partenaire avec une fiscalité acceptable (abattement de 152 500 €), contre 60 % de droits de succession en l'absence de ce dispositif.

La réponse ministérielle CIOT (régime de la communauté)

Ce point concerne les couples mariés sous le régime de la communauté. Que se passe-t-il si un époux décède, mais que le contrat d'assurance-vie était au nom du survivant (alimenté par l'argent du couple) ? Le contrat n'est pas dénoué, l'argent est toujours là.

Longtemps, cela posait un problème fiscal. Aujourd'hui, grâce à la réponse ministérielle CIOT (2016), la valeur de ce contrat n'est pas taxée aux droits de succession lors du premier décès. Cela assure une neutralité fiscale bienvenue pour le conjoint survivant qui conserve son épargne intacte.

Les limites légales : primes manifestement exagérées

L’assurance-vie est un outil formidable, mais ce n’est pas une zone de non-droit. L’administration fiscale et le Code civil veillent à ce que le dispositif ne soit pas détourné de sa fonction première.

Il existe un risque de réintégration des sommes versées sur le contrat dans la succession si les primes sont jugées manifestement exagérées par rapport aux capacités financières du souscripteur.

L'article L132-13 du Code des assurances

Vous ne pouvez pas utiliser l'assurance-vie pour déshériter totalement vos enfants réservataires. Si vous versez des sommes disproportionnées par rapport à votre patrimoine global dans le seul but de contourner la réserve héréditaire, vos héritiers peuvent saisir la justice.

Les juges apprécient l'exagération selon plusieurs critères :

- L'âge du souscripteur au moment des versements

- Sa situation patrimoniale globale

- L'utilité du contrat pour lui-même (était-ce une épargne de précaution légitime ?)

Si l'abus est prouvé, les sommes sont réintégrées dans la succession civile et perdent tous leurs avantages fiscaux. Pour plus de détails juridiques, l'article L132-13 est consultable ici : Article L132-13 du Code des assurances sur Légifrance.

Cas de décès : démarches et étapes pour les bénéficiaires

Lors du décès du souscripteur d’une assurance vie, il est crucial pour les bénéficiaires de connaître les démarches à suivre afin de percevoir le capital prévu par le contrat. La transmission du patrimoine via l’assurance vie se fait en dehors de la succession classique, mais elle nécessite tout de même le respect de certaines étapes administratives. Comprendre ce processus permet d’éviter les retards et de sécuriser la gestion du capital transmis.

Déclaration du décès à l’assureur

La première démarche à effectuer est la déclaration du décès du souscripteur auprès de la compagnie d’assurance. Cette étape doit être réalisée dès que possible afin de déclencher la procédure de versement du capital. Les bénéficiaires doivent transmettre à l’assureur un certificat de décès, document officiel attestant du décès du souscripteur, ainsi que toute information permettant d’identifier le contrat concerné. Cette déclaration est indispensable pour que l’assureur puisse vérifier la validité du contrat et préparer le règlement du capital.

Pièces à fournir et délais de versement

Après la déclaration du décès, les bénéficiaires doivent rassembler et envoyer à l’assureur l’ensemble des pièces justificatives requises. Il s’agit généralement de l’acte de décès, d’une pièce d’identité du bénéficiaire, d’un relevé d’identité bancaire (RIB) pour le versement du capital, et parfois de documents complémentaires selon la clause bénéficiaire ou la situation du défunt. Une fois le dossier complet, l’assureur dispose d’un délai légal – souvent de l’ordre de quelques semaines – pour procéder au versement du capital prévu par le contrat d’assurance vie. Il est donc important de fournir rapidement tous les documents demandés afin de faciliter la transmission du patrimoine.

Gestion des litiges éventuels

Il arrive que des litiges surviennent lors du règlement d’un contrat d’assurance vie, notamment en cas de contestation de la clause bénéficiaire, de désaccord sur l’interprétation du contrat, ou de remise en cause des droits d’un bénéficiaire. Dans ces situations, il est possible de recourir à une médiation avec l’assureur ou, si nécessaire, d’engager une procédure judiciaire pour faire valoir ses droits. L’accompagnement par un avocat spécialisé en droit des assurances peut s’avérer précieux pour défendre les intérêts des bénéficiaires, sécuriser la transmission du patrimoine et optimiser la fiscalité applicable. Une gestion rigoureuse de ces litiges permet d’assurer une transmission conforme à la volonté du souscripteur et dans le respect du cadre juridique de l’assurance vie.

FAQ : Vos questions sur l'assurance-vie et la succession

L'assurance-vie passe-t-elle devant le notaire ?

Non, le capital est versé directement par l'assureur aux bénéficiaires désignés dans la clause. Toutefois, il est recommandé d'informer le notaire de l'existence des contrats pour qu'il puisse vérifier l'absence de primes exagérées et calculer les abattements fiscaux globaux si le défunt possédait plusieurs contrats.

L'assurance-vie rentre-t-elle dans la succession ?

Non, l'assurance-vie est juridiquement "hors succession" grâce à l'article L132-12 du Code des assurances. Le capital transmis n'est pas comptabilisé dans l'actif successoral et n'est pas soumis aux règles de partage classiques. C'est ce qui permet de transmettre à des personnes qui ne sont pas héritiers légaux.

Qui paie les droits de succession sur une assurance-vie ?

C'est le bénéficiaire qui reçoit les fonds qui est redevable de l'impôt éventuel (le prélèvement de 20 % ou les droits après 70 ans). En pratique, l'assureur prélève généralement cette somme directement sur le capital avant le versement, sauf si le bénéficiaire demande à payer lui-même.

Quel est l'abattement assurance-vie en cas de décès ?

Il existe deux abattements distincts : 152 500 € par bénéficiaire pour les versements effectués avant les 70 ans du souscripteur, et 30 500 € global (partagé entre tous les bénéficiaires) pour les versements effectués après 70 ans. Ces abattements sont cumulables avec les abattements classiques en matière de droits de succession (100 000 € par enfant).

Comment éviter les droits de succession avec l'assurance-vie ?

Pour minimiser ou éviter les droits de succession, effectuez vos versements avant 70 ans pour bénéficier de l'abattement de 152 500 € par bénéficiaire, désignez plusieurs bénéficiaires pour multiplier les abattements, privilégiez votre conjoint ou partenaire de PACS (exonération totale), et rédigez soigneusement votre clause bénéficiaire avec l'aide d'un professionnel.

Peut-on contester une assurance-vie lors d'une succession ?

Oui, les héritiers réservataires peuvent contester les versements s'ils sont "manifestement exagérés" au regard du patrimoine du défunt. Si le juge leur donne raison, les sommes sont réintégrées dans la succession et perdent leurs avantages fiscaux. C'est pourquoi il est important de conserver une proportionnalité raisonnable.

Peut-on changer de bénéficiaire à tout moment ?

Oui, c'est une liberté fondamentale du souscripteur. Une simple lettre à l'assureur suffit. Attention toutefois : si le bénéficiaire a officiellement "accepté" le contrat (avec votre accord écrit), vous ne pouvez plus le changer sans son consentement. C'est ce qu'on appelle le bénéficiaire acceptant.

Quels documents fournir au décès pour récupérer l'assurance-vie ?

Les bénéficiaires doivent envoyer à l'assureur l'acte de décès, une copie de leur pièce d'identité, un RIB, et le cas échéant un document prouvant leur qualité (livret de famille, acte de naissance). Pour les sommes importantes (supérieures à 152 500 €), un certificat fiscal (délivré par les impôts) peut être exigé pour prouver que la situation fiscale est en règle.

Les dettes du défunt sont-elles payables par l'assurance-vie ?

En principe, non. Grâce au statut "hors succession", les créanciers du défunt ne peuvent pas saisir le capital de l'assurance-vie pour se rembourser. Exception : s'ils parviennent à prouver devant un tribunal que les versements étaient frauduleux et destinés à organiser l'insolvabilité du débiteur.

Quelle différence entre assurance-vie et assurance-décès pour la succession ?

L'assurance-vie est un produit d'épargne qui permet de se constituer un capital de son vivant ET de le transmettre au décès avec une fiscalité avantageuse. L'assurance-décès est une assurance pure : vous payez des cotisations, et un capital n'est versé que si le décès survient pendant la période de garantie. Si vous survivez, vous perdez les cotisations versées.

Conclusion

L'assurance-vie demeure, en 2026, le dispositif le plus performant pour organiser sa transmission. Grâce à ses abattements généreux (152 500 € par bénéficiaire avant 70 ans) et à la souplesse de la clause bénéficiaire, elle permet de protéger vos proches bien plus efficacement que les outils successoraux classiques.

Cependant, la complexité des règles (notamment le cap des 70 ans et la rédaction des clauses) ne laisse pas de place à l'improvisation. Un contrat mal structuré à l'origine peut avoir des conséquences lourdes pour vos héritiers.

Pour ceux qui souhaitent combiner transmission patrimoniale et revenus immobiliers, découvrez également notre analyse sur l'optimisation fiscale des SCPI en assurance-vie.

Chez Clipper Capital, nous ne nous contentons pas de suivre le dossier. Notre métier est de vous accompagner pour ouvrir et structurer dès le départ les contrats d'assurance-vie les plus pertinents. Nous définissons avec vous une architecture sur-mesure (choix de l'enveloppe, rédaction de clauses spécifiques) pour que votre patrimoine serve vos objectifs de vie et assure l'avenir de ceux qui vous sont chers.

Vous souhaitez sécuriser votre transmission ? Contactez nos experts pour définir la stratégie d'assurance-vie adaptée à votre situation.